จากเหตุการณ์มหาอุทกภัยเมื่อปี 54 ที่ผ่านมา ผู้ที่เคยมีประสบการณ์น้ำท่วมบ้านคงต้องนั่งลุ้น นอนลุ้นว่าจะท่วมอีกไหมในปีนี้ บางบ้านที่ยังไม่ได้ซ่อมแซม อาจด้วยเหตุผลต่างๆ นานา บ้างก็ยังตัดสินใจไม่ได้ว่าจะทาสีหรือติดวอลล์เปเปอร์ดี บ้างก็ว่ารอดูปีนี้ก่อนว่าจะท่วมอีกไหม ถ้าน้ำไม่ท่วมจึงตัดสินใจซ่อมแซมให้เรียบร้อย สำหรับบ้านที่ซ่อมแซมเรียบร้อยแล้ว เจ้าของบ้านบางคนถึงกับประชดประชันกันแรงๆ ว่า หากท่วมปีนี้อีกครั้ง คงต้องหาที่อยู่กันใหม่แล้ว เพราะคิดว่าหากต้องมาจ่ายค่าซ่อมบ้านใหม่ทุกปีๆ สู้ย้ายบ้านใหม่หนีน้ำท่วมน่าจะดีกว่า ทั้งนี้ หากคุณมีความประสงค์ที่จะเก็บบ้านเก่าไว้เป็นมรดกให้ลูกหลาน และมีเงินในกระเป๋ามากพอควร ก็สามารถตัดสินใจหาซื้อใหม่ได้โดยไม่ต้องคิดมาก แต่หากเงินในกระเป๋ามีจำกัด และต้องขายบ้านเก่าด้วยแล้วล่ะก็ คงต้องคิดหนักกันน่าดูเลยทีเดียว

สำหรับ มือใหม่ที่ไม่เคยมีประสบการณ์ในการซื้อขายบ้านมาก่อน และคาดหวังจะนำเงินที่ได้จากการขายบ้านเก่าเพื่อเป็นเงินทุนสำหรับการซื้อ บ้านหลังใหม่นั้น อาจต้องผิดหวังจากการขายบ้านหลังเก่า เนื่องจากมีค่าใช้จ่ายเป็นตัวเงินจำนวนมากที่ต้องจ่าย เรียกว่า “ภาษีจากการขายบ้าน”ซึ่ง จะทำให้เงินที่ได้จากการขายบ้านลดน้อยลงกว่าที่ตั้งใจไว้ ส่งผลกระทบถึงเงินในกระเป๋าที่ต้องเตรียมเพื่อบ้านหลังใหม่ รวมถึงค่าตกแต่งที่เพิ่มมากขึ้นด้วย บทความนี้ขอพูดถึง ภาษีที่ควรรู้ ก่อนคิดขายบ้าน ซึ่งประกอบไปด้วยภาษีต่างๆ และค่าธรรมเนียมกรมที่ดิน ดังนี้

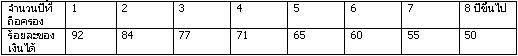

1. ภาษีเงินได้หัก ณ ที่จ่าย เมื่อขายทรัพย์สินที่เป็นบ้าน มีรายได้เกิดขึ้น เงินได้จากการขายต้องเสียภาษีเงินได้บุคคลธรรมดาหัก ณ ที่จ่าย โดยใช้ราคาประเมินกรมที่ดินเป็นเกณฑ์ในการคำนวณ ทั้งนี้ กรณีที่ได้อสังหาริมทรัพย์จากการซื้อขายสามารถนำจำนวนปีที่ถือครองมาหักค่าใช้จ่ายได้ดังนี้

วิธีนับจำนวนปีที่ถือครองนั้น ยึดหลักตามปี พ.ศ. ยกตัวอย่างเช่น ซื้อบ้านวันที่ 1 ธันวาคม 2553 และขายวันที่ 10 มกราคม 2555 เท่ากับ จำนวนปีที่ถือครองคือ 3 ปี สามารถหักค่าใช้จ่ายได้ร้อยละ 77 เป็นต้น

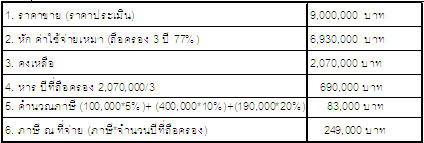

เพื่อความเข้าใจขอยกตัวอย่างการคำนวณภาษีเงินได้หัก ณ ที่จ่าย จากกรณีตัวอย่าง นายปวีณ ซื้อบ้านพร้อมที่ดินในปี 2553 และต้องการขายบ้านในปี 2555 ราคาซื้อขาย 10 ล้านบาท โดยมีราคาประเมินอยู่ที่ 9 ล้านบาท นายปวีณ ต้องเสียภาษีเงินได้บุคคลธรรมดาหัก ณ ที่จ่ายดังนี้

จากตัวอย่างข้างต้น นายปวีณ ต้องเสียภาษีหัก ณ ที่จ่าย จำนวน 249,000 บาท ซึ่งข้อแตกต่างจากการคำนวณภาษีเงินได้ทั่วไป คือ การคำนวณภาษีจากการขายบ้านนั้น จะไม่มีการยกเว้นภาษีจากเงินได้สุทธิ 150,000 บาทแรก เนื่องจาก ไม่ใช่การคำนวณภาษีจากเงินได้สุทธิ ส่งผลให้เงินได้ 1 แสนบาทแรก ต้องเสียภาษีเงินได้ 5,000 บาท ส่วนเงินได้ตั้งแต่ 2-5 แสนบาท เสียภาษีที่ 10% เงินได้ตั้งแต่ 5 แสน – 1 ล้านบาทเสียภาษี 20%

จากตัวอย่างข้างต้น หากนายปวีณ มีรายได้จากการทำงานทั้งปีจำนวน 2 ล้านบาท เสียฐานภาษีเงินได้บุคคลธรรมดาสูงสุดที่ 30% ณ สิ้นปี จะต้องนำเงินได้จากการขายบ้านจำนวน 10 ล้านบาท มารวมคำนวณเป็นเงินได้เพื่อเสียภาษีคิดเป็นรายได้รวม 12 ล้านบาทด้วยหรือไม่ เป็นคำถามที่ผู้มีเงินได้จากการทำงานทั้งหลายสงสัยกัน กรณีนี้นายปวีณ สามารถเลือกที่จะไม่นำเงินได้จากการขายบ้าน 10 ล้านบาท มารวมคำนวณเพื่อเสียภาษีเงินได้บุคคลธรรมดาตอนสิ้นปีได้ กล่าวคือเมื่อถูกหักภาษี ณ ที่จ่ายที่ สำนักงานที่ดินแล้ว ก็ไม่ต้องยื่นเสียภาษีตอนสิ้นปีอีก

2. ภาษีธุรกิจเฉพาะ มีหลักเกณฑ์การพิจารณาภาษีธุรกิจเฉพาะจากจำนวนปีที่ได้บ้านมาว่าเกิน 5 ปีหรือไม่ โดยสามารถดูวันที่รับโอนบ้านได้จากหลังโฉนดซึ่งระบุวันที่รับโอนมา กรณีจากตัวอย่างนายปวีณ ขายบ้านภายใน 5 ปีนับแต่วันได้มา ก็ต้องเสียภาษีธุรกิจเฉพาะ โดยอัตราภาษีธุรกิจเฉพาะคิดที่ร้อยละ 3.3 จากราคาขายจริงกับราคาประเมินแล้วแต่ราคาใดจะสูงกว่าให้ใช้ราคานั้นการคำนวณภาษีธุรกิจเฉพาะ กรณีนายปวีณขายบ้าน คิดเป็นภาษีธุรกิจเฉพาะ เท่ากับ 330,000 บาท (3.3*10,000,000) ทั้งนี้ หากขายบ้านที่ได้มาเกินกว่า 5 ปี นับแต่วันได้มาแล้ว จะทำให้ไม่ต้องเสียภาษีธุรกิจเฉพาะ นอกจากนี้ มีข้อยกเว้นไม่ต้องเสียภาษีธุรกิจเฉพาะ 3 กรณี ดังนี้

- มีชื่ออยู่ในทะเบียนบ้านเกินกว่า 1 ปี นับแต่วันที่ได้บ้านหลังนั้นมา

- ถูกเวนคืนบ้านหรือที่ดิน

- ขายบ้านหรือที่ดินที่ได้มาโดยมรดก

3. อากรแสตมป์ รายรับจากการขายบ้านหรือที่ดินนั้น ต้องเสียค่าอากรแสตมป์ คิดเป็น 0.5% ของราคาประเมิน กรณีนายปวีณขายบ้าน คิดเป็นค่าอากรแสตมป์ 45,000 บาท (0.5*9,000,000) อย่างไรก็ดี หากมีการเสียภาษีธุรกิจเฉพาะแล้ว จะได้รับการยกเว้นไม่ต้องเสียค่าอากรแสตมป์ จากตัวอย่างข้างต้นจะเสียเพียงภาษีธุรกิจเฉพาะเท่านั้น เนื่องจากถือครองบ้านไม่ถึง 5 ปี และไม่มีชื่ออยู่ในทะเบียนบ้านเกินกว่า 1 ปี นับแต่วันที่ได้บ้านมา ทั้งนี้ กรณีได้รับการยกเว้นภาษีธุรกิจเฉพาะแล้ว จะต้องเสียค่าอากรแสตมป์แทน ดังนั้น หากนายปวีณ เสียภาษีธุรกิจเฉพาะแล้ว จะไม่ต้องเสียค่าอากรแสตมป์อีก ในขณะเดียวกัน หากนายปวีณ มีชื่ออยู่ในทะเบียนบ้านเกินกว่า 1 ปี ก็จะเสียอากรแสตมป์แทนการเสียภาษีธุรกิจเฉพาะ จะสังเกตเห็นได้ว่า จะเสียภาษีธุรกิจเฉพาะหรือค่าอากรแสตมป์อย่างใดอย่างหนึ่งเท่านั้น

4. ค่าธรรมเนียมการโอน อัตราการเรียกเก็บค่าธรรมเนียมการโอนจากกรมที่ดิน คิดที่ 2% ของราคาประเมิน กรณีนายปวีณขายบ้าน ต้องเสียค่าธรรมเนียมการโอน จำนวน 180,000 บาท (9,000,000*2%)

จากตัวอย่าง หากนายปวีณต้องการขายบ้าน จำนวน 10 ล้าน บาท เมื่อรวมค่าใช้จ่ายต่างๆ ทั้งภาษีเงินได้หัก ณ ที่จ่าย ภาษีธุรกิจเฉพาะ และค่าธรรมเนียมการโอนแล้ว จะมีค่าใช้จ่ายรวมทั้งสิ้น 759,000 บาท หรือ คิดเป็นค่าใช้จ่าย 7.59% จากราคาขาย ซึ่งถือว่าเป็นค่าใช้จ่ายที่ค่อนข้างสูงเลยทีเดียว แล้วมีวิธีไหนบ้างที่จะพอช่วยลดค่าใช้จ่ายเหล่านี้ลงได้บ้าง

หลังจากที่ได้อ่านบทความนี้แล้ว คุณผู้อ่านสามารถประหยัดภาษีได้อย่างง่ายๆ ด้วยการโอนชื่อตัวเองให้อยู่ในทะเบียนบ้านเกินกว่า 1 ปี ก็สามารถประหยัดภาษีธุรกิจเฉพาะ จากเดิม 3.3% มาเสียเพียงค่าอากรแสตมป์ 0.5% เท่านั้น เห็นได้ว่าค่าใช้จ่ายภาษีจากการขายบ้าน หากได้ศึกษาถึงรายละเอียดอย่างถี่ถ้วนและโอนชื่ออยู่ในทะเบียนบ้านเกินกว่า 1 ปี เช่นนายปวีณ จะช่วยลดค่าใช้จ่ายการโอนบ้านได้ถึง 285,000 บาท (330,000-45,000) เลยทีเดียว

หาก ท่านผู้อ่านท่านใดที่ต้องการทราบรายละเอียดค่าใช้จ่ายเกี่ยวกับการโอนบ้าน และที่ดินเพิ่มเติม รวมถึงท่านที่กำลังมองหาบ้านหลังใหม่ บริการที่ปรึกษาทางการเงิน K-WePlan สามารถช่วยวางแผนให้อนาคตที่ฝันไว้เป็นจริงได้เพียง E-mail มาปรึกษาเราได้ที่

[email protected]

โดย : คนอง ศรีพิบูลพานิชย์

ฝ่ายวางแผนและให้คำปรึกษาการเงินส่วนบุคคล ธนาคารกสิกรไทย